Проблемы российского банковского сектора в условиях кризиса

Объем просроченной задолженности по кредитам в российском банковском секторе составлял 3,3%, без учета Сбербанка – 3,77%. Темпы роста задолженности из месяца в месяц ускоряются, хотя на фоне мирового опыта абсолютные цифры выглядят довольно скромно (Казахстан – свыше 12-13%).

Отчасти относительно низкие размеры просроченной задолженности в России объяснятся тем, что проблемная задолженность в ней определяется по российским стандартам учета и в объем просроченной задолженности включается только сумма просрочки, тогда как, согласно международным стандартам, - вся сумма кредита. Более корректной следует признать международную систему учета. Очевидно, что сегодня в российском банковском секторе имеется значительная скрытая просрочка.

В I квартале 2009 г. наметились банки-чемпионы по наращиванию резервов, в первую очередь речь идет об «Альфа-банке» и «МДМ-банке». Объясняется это тем, что их менеджмент или собственники адекватно понимают риски и опережающими темпами создают резервы под возможные потери, скорее всего ситуация в большинстве кредитных организаций не слишком отличается от ситуации в указанных банках.

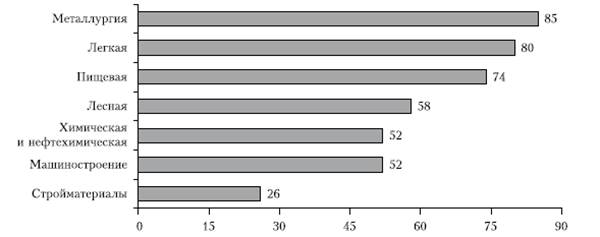

Был проведен опрос. Предприятиям задавался вопрос: способны ли они выполнять обязательства перед банками по взятым ранее кредитам? В строительстве на этот вопрос положительно ответили лишь 26% предприятий, а в лучшей отрасли – металлургии – 85%.

Рис.1.1 – Доля предприятий, способных расплачиваться по кредитам, %

При таком состоянии заемщиков банки должны испытывать проблемы. Необходимо создавать условия, при которых банки будут заинтересованы показывать реальный объем «плохих» долгов.

Многие аналитики пытаются оценить потенциальные потери российского банковского сектора. Наряду с компанией «Ренессанс-Капитал» такую работу провел и Сбербанк России (прил.Е).

Из-за разницы в методологии и предложениях оценки несколько различаются, но в каждом из сценариев показывают примерно одинаковый порядок необходимых средств. Банкам будет трудно самостоятельно найти на рынке ресурсы для рекапитализации. Поэтому государство во многом должно эту обязанность взять на себя. Сегодня наступил критически важный момент, когда государству предстоит выработать курс на проведение рекапитализации. Должны быть даны четкие сигналы, в первую очередь частному банковскому сектору.

При исследовании проблем российской банковской системы надо иметь в виду, что она сильно сегментирована. Исторически так сложилось, что в стране действует огромное количество банков, среди которых большинство неэффективны, их даже сложно в полной мере назвать банками. Есть много корпоративных «карманных» банков, на рынке практически не работающих.

При определенных условиях кризис может привести к существенной консолидации российского банковского сектора. Государство должно разработать специальную программу мер по значительному увеличению количества мощных, крупных структур в российском банковском секторе.

Сбербанку консолидация банковской системы невыгодна: чем больше будет появляться сильных игроков, тем больше у него окажется конкурентов. Но полагаем, что, в конечном счете, только на основе конкуренции может сформироваться конкурентоспособная и устойчивая экономика. Сильная конкуренция на банковском рынке стимулирует развитие сектора и способствует оздоровлению всей российской экономики. Без этого невозможно обеспечить производительность труда и повышение эффективности экономики.

Без сильного и конкурентного банковского сектора страна будет жить от кризиса к кризису, от преодоления последствий старых пузырей к формированию новых. Поэтому от того, какая политика в отношении банковского сектора будет выработана сегодня, зависит будущее страны на много лет вперед.

Еще о комерческих банках:

Классификация российского страхования

В соответствии с законом РФ «Об организации страхового дела в Российской Федерации» всю совокупность страховых отношений можно разделить на 3 отрасли . В основе деления страхования на отрасли лежат отличия в объектах страхования. В личном страховании объектом страхования являются имущественные инте ...

Создание и ликвидация коммерческого банка

Коммерческие банки независимы от органов государственной власти при выполнении своих функций и осуществляют деятельность на основе устава, в котором должно быть указано, что банк является юридическим лицом и действует на коммерческой основе. В нем содержится также наименование банка, его местонахож ...

Выпуск ценных бумаг коммерческими банками

Эмиссия ценных бумаг коммерческим банков В Гражданском кодексе Российской Федерации перечислены виды ценных бумаг, но отсутствует их классификация. Проблема классификации в период становления рыночной экономики должна подчиняться анализу законодательных норм об отдельных видах ценных бумаг, и прежд ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика