Состояние банковского сектора и рынка банковских услуг Республики Казахстан

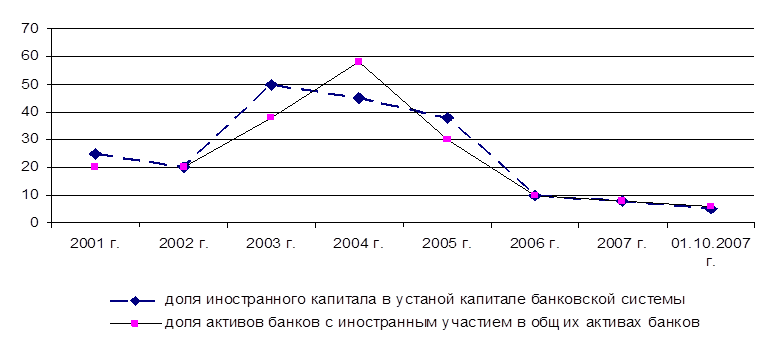

Рисунок 3. Иностранное участие в банковской системе Республики Казахстан [23]

В 1-м полугодии 2007 года наблюдалась возрастающая тенденция кредитования банками юридических и физических лиц. В отношении юридических лиц заметный рост наблюдался со стороны малого и среднего бизнеса, обусловленный растущими потребностями в финансировании оборотных и приобретении основных средств, а также изменениями сроков кредитования и размерами процентных ставок банков.

В 1-м полугодии 2007 года в условиях растущей готовности банками кредитовать физические лица наблюдался рост спроса на продукты ипотечного и потребительского кредитования в силу повышения благосостояния и уверенного восприятия долгового бремени заемщиками, что способствовало существенному росту задолженности населения перед банками[23].

В целом, прогнозы говорили, что при сохранении положительной обстановки на внешних рынках в части доступности ресурсов фондирования можно было ожидать увеличения кредитной активности банков во 2-м полугодии 2007 года и дальнейшего роста ссудного портфеля прежними темпами. Однако, в свете произошедшего мирового кризиса ликвидности наблюдалось замедление темпов роста банков и пересмотр планов их дальнейшего развития, чему также способствовали влияние регуляторных мер и переоценка рисков, связанных с недвижимостью, строительной отраслью и ипотекой, что в итоге привело к изменению условий кредитований в сторону ужесточения.

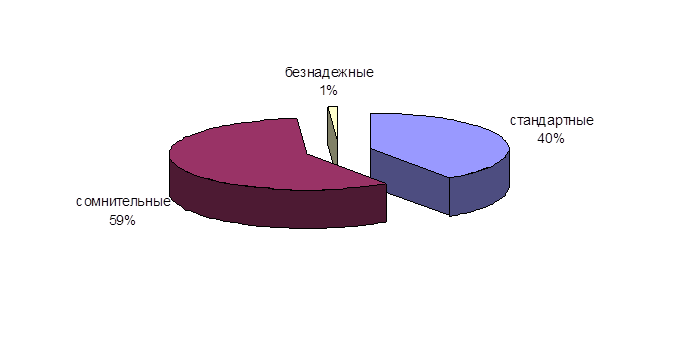

Качество ссудного портфеля банков с начала года претерпело некоторые изменения. В первую очередь, снижению качества ссудного портфеля банков второго уровня способствовало ужесточение регуляторных мер в отношении классификации активов и порядка ведения банками второго уровня документации по кредитованию со второго квартала 2007 года. Кроме того, в связи с глобальным кризисом ликвидности и возникновением у банков проблем с рефинансированием долгов они были вынуждены переоценить свои риски. В связи с этим в первую очередь были пересмотрены условия кредитования, что не могло не отразиться на заемщиках, соответственно, и на качестве обслуживания ими своих долгов (рис. 4).

Рисунок 4. Качество ссудного портфеля[23]

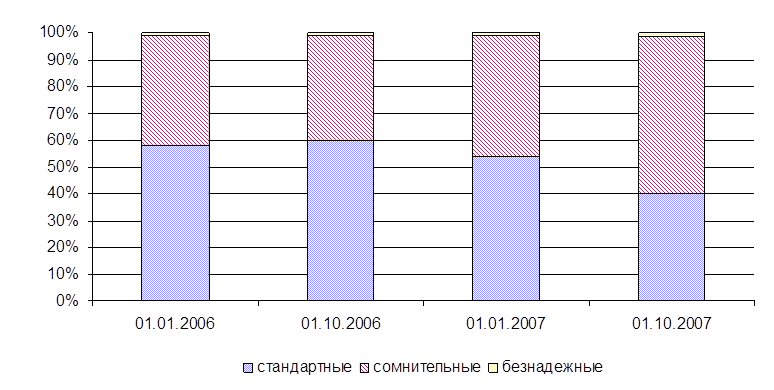

Уровень «нефункционирующих» кредитов находится ниже допустимых значений. Однако, с начала года увеличилась доля сомнительных кредитов при снижении доли стандартных.

Вопросы ухудшения качества активов лежали в основе развития большинства банковских кризисов последних лет. В целях международного сравнения оценки качества ссудного портфеля чаще всего применяют показатель доли «нефункционирующих» кредитов. Угрозой финансовой стабильности в мировой практике считается ситуация, при которой объем нефункционирующих кредитов достигает 10% от ссудного портфеля.

Удельный вес таких кредитов в ссудном портфеле банковской системы ниже критического уровня в 10%. Однако, начиная с апреля текущего года в значительной мере увеличилась доля сомнительных кредитов при снижении удельного веса стандартных кредитов, что обусловлено, в большей степени, введением новых требований со стороны надзорного органа, направленных на более адекватные оценку кредитного риска и соответственно формирование провизий. В свою очередь, удельный вес просроченной задолженности клиентов по займам в ссудном портфеле банков с начала года снизился с 1,3% до 1,0%.

Рисунок 5. Динамика качества ссудного портфеля отечественных банков[23]

При этом следует отметить рост совокупного уровня возможных кредитных потерь в целом по банковской системе вследствие снижения степени покрытия кредитного портфеля стоимостью залогового обеспечения и объемом сформированных провизий.

Однако, снижение степени покрытия может быть обусловлено более консервативной оценкой залогового обеспечения (вследствие изменения тенденции на рынке недвижимости), а также увеличением объемов беззалоговых кредитов (потребительское кредитование)

Займы сконцентрированы в нескольких секторах, что делает их уязвимыми в условиях определенных потрясений сектора, в частности, в секторах строительства, торговли и промышленности. Банки более всего уязвимы в части кредитов, выданных сектору строительства, что связано с непредсказуемостью развития данного сектора и высокой подверженностью ценовым корректировкам рынков.

Еще о комерческих банках:

Депозитный процент и депозитная политика

Банковский процент – один из наиболее развитых видов ссудного процента. Он возникает в том случае, когда одним из субъектов кредитных отношений выступает банк. Подвидом банковского процента является процент по депозитным (вкладным) операциям. Депозитный процент – плата банков (кредитных учреждений) ...

Реинжиниринг бизнес-процессов как метод повышения

эффективности банковской деятельности

В зарубежной практике для усовершенствования или коренного изменения существующих бизнес-процессов широко применяется реинжиниринг. Реинжиниринг также широко применяется и в банковской сфере как метод повышения эффективности деятельности банка и как инструмент антикризисного управления. Следует чет ...

Экономическая характеристика операций с ценными бумагами

Последовательность действий эмитента по выпуску и размещению ценных бумаг называется эмиссией ценных бумаг. При учреждении акционерного общества или реорганизации юридических лиц, осуществляемой в форме слияния, разделения, выделения и преобразования, размещение ценных бумаг осуществляется до госуд ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика