Ликвидность коммерческих банков: понятие, показатели, факторы, методы регулирования

Ликвидность характеризует степень надежности банка и его возможность своевременно выполнять обязательства перед своими клиентами и определяется степенью покрытия обязательств ликвидными активами. Ликвидность банковских активов определяется как возможность использования некого актива в качестве наличных денежных средств или быстрого превращения его в таковые по мере поступления обязательств к оплате, а также как способность актива сохранять при этом свою номинальную стоимость неизменной.

В отечественной экономической литературе часто смешивают два понятия ликвидность и платежеспособность, однако между ними существуют различия. В мировой экономической литературе платежеспособность банка основывается на капитале банка как гарантийном фонде покрытия взятых обязательств. Различия между ликвидностью и платежеспособностью выражаются в том, что банк в отдельные периоды может быть неплатежеспособным, но оставаться ликвидным, утрата же ликвидности предполагает систематическую неплатежеспособность банка. Неплатежеспособность, вытекающая из утраты банком ликвидности, означает, во-первых, неспособность банка изыскать внутренние источники для погашения взятых на себя обязательств; во-вторых, невозможность привлечь для этой цели внешние источники. Таким образом, в обеспечении высокого уровня стабильности, устойчивости и надежности коммерческого банка ликвидность — первична, а платежеспособность — вторична.

Ликвидность оценивается при помощи коэффициентов, которые отражают соотношение различных статей актива баланса банка с определенными статьями пассива с учетом сроков, сумм и видов активов и пассивов. Оценка ликвидности коммерческого банка осуществляется на основе сравнения расчетных показателей ликвидности с их нормативными значениями. «Чем выше доходность активов банка, тем больше риск операций по ним, но тем ниже уровень ликвидности баланса, а, следовательно, и платежеспособность банка в целом, и наоборот». [6, с. 256]

Для расчета коэффициентов ликвидности выделяют ликвидные активы, а из них высоколиквидные.

Высоколиквидными активами являются кассовая наличность и приравненные к ней средства (драгоценные металлы, средства на корреспондентских счетах), а также быстрореализуемые активы (государственные ценные бумаги, краткосрочные ссуды, гарантированные государством, и т.п.) К активам средней реализуемости относят ссуды, выданные предприятиям и организациям. К медленно реализуемым активам — вложения в ценные бумаги других предприятий и паевое участие в их деятельности. К низколиквидным активам относят основные фонды банка.

Структура и соотношение между группами активов в значительной степени определяют ликвидность и платежеспособность банка, а, следовательно, его надежность.

В соответствии с инструкцией ЦБ РФ от 16.01.2004 «Об обязательных нормативах банков» N 110-И установлены обязательные экономические нормативы деятельности банков, к которым относятся нормативы ликвидности банка. В эту группу нормативов включают:

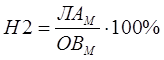

Норматив мгновенной ликвидности (Н2) определяется как соотношение суммы высоколиквидных активов банка (ЛАМ), которые могут быть получены в течение ближайшего календарного дня, к сумме обязательств банка по счетам до востребования (ОВМ):

Этот коэффициент показывает, в какой мере ликвидная часть активов банка может быть использована для единовременного погашения обязательств банка до востребования, по которым вкладчики могут потребовать возврата средств в любое время. Минимально допустимое значение этого коэффициента (норматива) устанавливается в размере 15%. [3, п. 3.2]

Этот норматив ограничивает риск потери банком ликвидности в течение одного операционного дня.

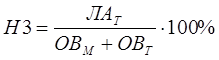

Норматив текущей ликвидности (Н3) рассчитывается как отношение суммы ликвидных активов (ЛАТ), которые могут быть получены в течение ближайших 30 дней, к сумме обязательств банка до востребования и сроком исполнения до 30 дней (ОВТ):

Еще о комерческих банках:

Классификация конверсионных операций

Конверсионные операции – сделки покупки и продажи наличной и безналичной иностранной валюты против наличных и безналичных рублей РФ. Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» Целью настоящего Федерального закона является обеспечение реализации единой гос ...

Анализ валютных резервов

Как нами было уже показано, валютные резервы Нацбанка – это официальные запасы иностранной валюты, находящиеся на его счетах, а также в банках за рубежом, либо вложенные в иностранные ценные бумаги. Они используются для проведения международных расчетов и служат обеспечением стабильности национальн ...

Организационно-экономическая характеристика

деятельности коммерческого банка

Сберегательный Банк России за прошедшие годы стал одним из наиболее крупных банков в РФ и занимает 38 место в рейтинге мировых банков по величине капитала 1-го уровня (основного капитала). Банк имеет дочерние организации на территории Казахстана и Украины, обладает развитой филиальной сетью (около ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика