Классификация депозитов коммерческих банков

– стабильные средства (основные депозиты), вероятность изъятия которых минимальна. К ним относятся срочные вклады без досрочного погашения.

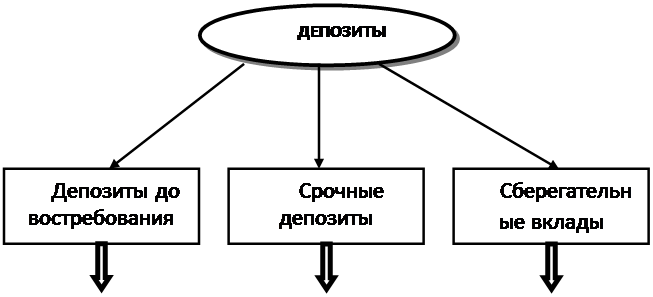

Однако вернемся к российским банкам и рассмотрим более детально классификацию депозитов, представленных на рисунке № 6.

|

|

Корреспондентский счет ЛОРО Расчетный, текущий счета Счета до востребования физических лиц Овердрафт Корреспондентский счет НОСТРО |

До 3 месяцев 3 – 6 месяцев 6- 9 месяцев 9 – 12 месяцев Свыше 12 месяцев От 2х лет и более |

Срочные Срочные с дополнительными взносами Условные На предъявителя До востребования На текущем счете |

Рисунок 6 Классификация депозитов (по О.И.Лаврушину)

Начнем с депозитов до востребования, так как они занимают наибольший удельный вес в структуре привлеченных средств банков около - 50%.[3]

Итак,

депозиты до востребования представляют собой средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. К ним относятся средства на текущих, расчетных и корреспондентских счетах, связанных с совершением расчетов или целевым использованием средств. По таким счетам происходит постоянное движение денежных средств (зачисления и списания). В связи с высокой мобильностью средств остаток на счетах до востребования не постоянен, иногда крайне изменчив. Однако, невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный, не снижающийся остаток и использовать его в качестве стабильного кредитного ресурса.

Расчет доли средств, хранящихся на счетах до востребования, которую можно перевести на срочные депозитные счета (с целью увеличения для клиентов дохода от размещенных в банке средств и формирования стабильного ресурса кредитования для банков) производится по формуле:

Д= Оср.: К об. х 100%,

где Д – доля средств, хранящихся в течение года на различных текущих счетах, которые могут быть переведены на депозитные счета.Оср – средний остаток средств на расчетном или текущем счете за год.К об. – кредитовый оборот по расчетному или текущему счету за год. Для расширения активных операций и получения банком прибыли наилучшим способом с точки зрения управления пассивами является рост и диверсификация основных видов депозитов, к которым относятся депозиты до востребования и срочные депозиты. С помощью вкладов до востребования решается задача получения прибыли банком, т. к. они самый дешевый ресурс, а затраты по обслуживанию расчетных и текущих счетов клиентов минимальны.

Вклады до востребования в своей основе нестабильны, что ограничивает сферу их использования коммерческими банками. По этой причине владельцам депозитных счетов выплачивается низкий процент (по вкладу до востребования для физического лица, в настоящее время - 0,01%) или он вообще не выплачивается (например по расчетным и текущим счетам юридических лиц, а также по корреспондентскому счету коммерческих банков). В условиях возросшей конкуренции по привлечению вкладов коммерческие банки стремятся привлечь клиентов и стимулировать прирост вкладов до востребования путем предоставления дополнительных услуг владельцам счетов, а также повышая качество их обслуживания.

Проценты по вкладам до востребования зачисляются вкладчику, как правило, один раз в год в начале нового календарного года.

Еще о комерческих банках:

Факторинг, как форма экспортного финансирования

В условиях финансового кризиса многие компании сталкиваются с неплатежами за отгруженные товары или услуги. Как следствие, возникает недостаток финансовых ресурсов для дальнейшей финансово-хозяйственной деятельности организации. Наиболее классическим способом привлечения оборотных средств является ...

Порядок отражения операций при осуществлении расчётов

Заключенная сделка на покупку долларов США у клиента отражается по лицевым счетам клиента, открываемым на балансовых счетах 47407 и 47408 следующим образом: Д 47408 «Расчеты по конверсионным сделкам и срочным операциям» – на сумму требований в инвалюте (в руб. по курсу ЦБ РФ) К 47407 «Расчеты по ко ...

Основные направления развития банковской системы Республики

Беларусь

Усиливая направленность денежно-кредитной политики на сдерживание инфляции и стабилизацию платежного баланса страны, в этом году Национальный банк в соответствии с программой, поддержанной Международным валютным фондом, существенно ограничивает объемы рефинансирования банков. В этих условиях потенц ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика