Форфейтинг, как форма экспортного финансирования

Другим перспективным направлением в области финансирования торговли представляются форфейтинговые операции.

Форфейтинг - это покупка долга, выраженного в оборотном документе, у кредитора на безоборотной основе. Это означает, что покупатель долга, форфейтер, принимает на себя обязательство об отказе - форфейтинге - от обращения регрессивного требования к кредитору при невозможности взыскания суммы долга с должника. Покупка оборотного обязательства происходит, естественно, со скидкой.

Отличительными признаками операции являются:

- наличие прямого обязательства банка должника в форме ранее авалированного им простого или переводного векселя, а также банковской гарантии;

- сумма сделки должна составлять не менее 500 тыс. долларов США;

- срок рассрочки платежа должен быть не менее 90 дней, до 2-5 лет, в зависимости от уровня платежеспособности страны (в некоторых случаях до 9 лет);

- возможность продажи долговых обязательств на вторичном рынке, т.е. банк, купивший вексель у поставщика товара, имеет возможность переуступить данный вексель другому банку и т.д.;

- векселя, как правило, выписываются полугодовыми сроками погашения, при этом возможна переуступка каждого из векселей;

- сделка не предполагает возможность регресса на последнего продавца, т.е. векселедержатель может обратиться за оплатой суммы векселя только к векселедателю или авалисту (гаранту) по каждому конкретному векселю.

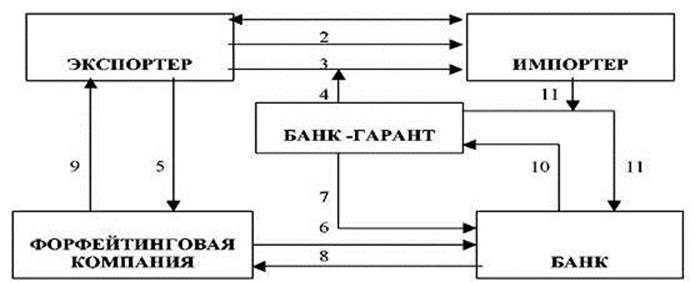

Механизм форфейтинговых операций, представленный на Схеме 1, включает нижеперечисленные этапы.

1) Подписание контракта.

2) Отгрузка товара.

3) Выпуск простого векселя или акцепт переводного векселя экспортера.

4) Аваль векселя.

5) Передача векселя с копиями коммерческих и отгрузочных документов форфейтору.

6) Передача векселя и копий документов Банку.

7) Подтверждение достоверности векселя Банком-гарантом.

8) Платеж Банка форфейтору за вычетом дисконта.

9) Платеж форфейтора экспортеру.

10) Предоставление векселя к оплате в Банк-гарант по наступлении срока платежа.

11) Платеж по векселю.

Схема 1. Механизм форфейтинговых операций

На начальном этапе проведения форфейтинговых операций российские банки испытывают следующие трудности: со стороны иностранных форфейтинговых компаний чаще всего поступают предложения о покупке векселей/ тратт, плательщиком по которым является российская фирма, и содержащих аваль какого-либо российского банка. При этом большинство подобных банков-авалистов не относятся к категории банков первоклассной надежности, в связи с чем покупка авалированных ими векселей/ тратт, особенно на значительные суммы, во многих случаях рискованна. Однако по мере укрепления российской банковской системы рынок форфейтинговых операций будет активизироваться.

Форфейтинг обладает существенными достоинствами, что делает его привлекательной формой среднесрочного финансирования. Основным достоинством этой формы является то, что форфейтер берет на себя все риски, связанные с операцией. Кроме того, ее привлекательность возрастает в связи с отказом в некоторых странах от фиксированных процентных ставок, хроническим недостатком во многих развивающихся странах валюты для оплаты импортируемых товаров, ростом политических рисков и некоторыми иными обстоятельствами.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя. Кроме векселей крайне редко объектом форфейтинга могут быть обязательства в форме аккредитива. Это объясняется сложностью операции, заключающейся, прежде всего в том, что в случае с аккредитивом необходимо предварительно и подробно согласовать условия сделки, что приводит к увеличению сроков всей процедуры. Между тем форфейтинговый рынок предполагает высокую скорость заключения и совершения сделки, а также простоту документооборота.

С точки зрения форфейтера принципиальное неудобство операций с аккредитивом заключается в следующем. Дело в том, что этот участник операции предполагает, что возмещение будет осуществляться периодически и приблизительно равными долями. Это удобно и ему, и остальным участникам - должнику и гаранту. Однако если частичные погашения по векселям могут быть оформлены отдельными документами, каждый из которых легко обращается при желании форфейтера продать их, то по аккредитивам все объединяется в единый документ в пользу бенефициара, и этот документ зачастую не может быть продан без специального разрешения должника, что значительно усложняет всю операцию.

Еще о комерческих банках:

Характеристика деятельности Мариупольского отделения Сберегательного банка

ОАО «Государственный Сберегательный банк Украины» (далее ОАО «Сберегательный банк Украины») является государственным банком, созданным путем организации на базе Государственного специализированного коммерческого Сберегательного банка Украины. Учредителем банка является государство в лице Кабинета М ...

Интегрированная оценка конкурентоспособности

Качество конкуренции на рынке характеризуется деятельностью страховщиков в направлении повышения их прозрачности для потребителей, партнеров и общества в целом. Это проявляется в проведении на добровольных началах международного аудита, получении рейтингов (национальных и международных), публикации ...

Регистрация выпуска эмиссионных ценных бумаг

Для регистрации выпуска эмиссионных ценных бумаг эмитент обязан представить в регистрирующий орган следующие документы: · заявление на регистрацию; · решение о выпуске эмиссионных ценных бумаг; · проспект эмиссии (если регистрация выпуска ценных бумаг сопровождается регистрацией проспекта эмиссии); ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика