Процент. Наращение

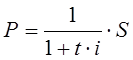

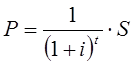

В результате получим две формулы:

(3)

(3)

при дисконтировании по простым процентам и

(4)

(4)

для сложных процентов. Стоящие в этих формулах мультипликаторы

![]() и

и

показывают, какую долю составляет Р в величине S при простой и соответственно сложной ставке процентов и называются дисконтными множителями.

Величину Р, найденную дисконтированием S по вкладу, называют современной, или приведенной величиной S. Это понятие является одним из важнейших в количественном анализе финансовых операций, поскольку именно с помощью дисконтирования учитывается такой фактор, как время.

Формулы дисконтирования по платежу (второй подход) можно получить, используя формулы (1) и (2) с заменой схемы начисления процентов на вклад Р схемой их удержания с суммы S за тот же срок вложения. За основу их построения принять понятие единичного периода удержания процентов (дисконтирования) и учетной ставки d, которая фиксирует процентное или долевое уменьшение суммы S на один период «назад». Отсюда следует, что на начало этого периода эквивалентная выплате S сумма составит величину Р, которая при дробном измерении ставки определяется формулой P=S-d·S.

По отношению к следующим периодам учетная ставка трактуется по разному в зависимости от принятой схемы дисконтирования: по простым или по сложным процентам. В первом случае удержания денежных сумм (дисконты) по каждому периоду будут составлять все тот же процент d от все той же суммы S. В результате такого дисконтирования за t периодов получиться величина

Pt=S - tdS=S(1 - td) (5)

В отличие от этого при учете по сложной ставке последовательные по периодам снижения берутся как один и тот же процент d, но не от одной и той же величины S, а каждый раз от новой, полученной в результате дисконтирования на соседний период. Отсюда следует формула дисконтирования (учета) по сложным процентам, где в качестве процента выступает доля удержания d:

Pt=S·(1 - d)t.

(6)

Схема дисконтирования (3) и (4) широко применяется в многообразных задачах финансового анализа, в том числе для сравнения потоков платежей и при расчете стоимости облигаций и прочих ценных бумаг.

Дисконтирование по удержанию (5) и (6) используется при учете векселей. Суть этой финансовой операции состоит в следующем. Некто выдает вексель (расписку) с обязательством уплатить сумму S на определенную дату T. Владелец векселя в случае нужды может досрочно учесть его, т.е. получить деньги раньше срока в коммерческом банке (КБ) по установленной последним учетной ставке d, которая уменьшает сумму выплаты. В зависимости от принятых условий учет проводиться по простым (5) или сложным (6) процентам.

Такой вексель, который допускает участие третьих лиц, называется переводным или траттой. В дальнейшем на дату Т, банк предъявляет вексель тому, кто его выписал, и получает сумм S, извлекая из этой операции собственную выгоду: учитывал по меньшей сумме, а получил большую.

Еще о комерческих банках:

Общеэкономические условия функционирования и показатели

развития банковской системы

При всей серьезности существующих сегодня внешних вызовов белорусская экономика уверенно противостоит кризисным явлениям. Сохранена работа предприятий реального сектора экономики, обеспечиваются стабильный уровень доходов населения и социальные гарантии. Реальные денежные доходы населения в январе ...

Оценка работы как персонал-технология

Персонал – технология, это стандартизированный метод достижения заранее определенных результатов с использованием необходимых для этого ресурсов. При этом никого не должно смущать, что слово «технология» используется применительно к людям, работающим в организации. Если существуют методические прие ...

Содержание деловой оценки

Оценка деятельности работников служит основой для проведения административных кадровых процедур. Основная трудность оценки обусловлена большим числом параметров, характеризующих человека и специалиста и носящих преимущественно описательный характер. Рассмотренные выше подходы и принципы оценки о ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика