Определение платежеспособности ссудозаемщика

Кредитный работник определяет платежеспособность Заемщика на основании документов, подтверждающих величину доходов и размер производимых удержаний, и представленного заявления - анкеты.

При расчете платежеспособности Заемщика:

определяется его среднемесячный доход за вычетом налога на доходы физических лиц.

для работающих - справки по форме 2 НДФЛ или справки по формуле:

Д = Среднемесячный доход * (1 - Ставка НДФЛ), (3)

где Д - доход за вычетом налога на доходы физических лиц;

Среднемесячный доход - среднемесячный доход за последние 6 месяцев;

Ставка НДФЛ - ставка налога на доходы физических лиц в %.

Сумма налога на доходы физических лиц, указанная в справке по форме 2 НДФЛ или рассчитанной по формуле, является справочной информацией и в расчете не используется.

При определении размера среднемесячного обязательства Заемщика по имеющемуся кредиту, погашаемому дифференцированными платежами, его обязательства учитываются:

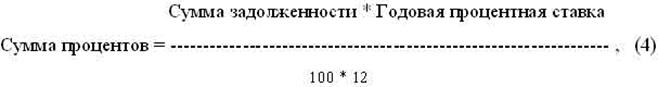

по процентам - в размере причитающегося платежа по процентам, начисленным на фактический остаток ссудной задолженности, который определяется по формуле:

по основному долгу:

по кредитам с ежемесячным погашением основного долга - в размере установленного кратного ежемесячного платежа;

по кредитам с периодическим погашением основного долга - в размере установленного кратного платежа, деленного на количество календарных месяцев, входящих в соответствующий период;

по кредитам с единовременным погашением и погашением по графику - в размере величины, исчисленной исходя из остатка ссудной задолженности по кредиту и оставшегося срока пользования кредитом в календарных месяцах. При этом:

часть месяца, в котором Заемщик подал кредитную заявку, начиная от даты ее подачи и заканчивая последним днем этого месяца (включительно), при расчете не учитывается;

последний месяц срока действия договора учитывается как полный.

Расчет платежеспособности Иванова Ивана Ивановича. Заемщик Иванов решил взять в кредит в размере 50 000 рублей, сроком на полтора года. Он принес в банк свое заявление, Заявление-анкету, справку о доходах, справку о доходах поручителя. Поручителем является жена Заемщика Иванова Светлана Петровна и ее среднемесячный доход составляет 9200 рублей.

Пакет документов со своим заключением, завизированным руководителем подразделения, кредитный инспектор направляет управляющему отделением для принятия решения о предоставлении (отказе о предоставлении) кредита в пределах компетенции управляющего.

Управляющий отделением делает надпись на заявлении клиента о принятом решении с указанием даты и возвращает документы кредитному инспектору.

При принятии положительного решения кредитный работник вносит соответствующую информацию в единую базу данных индивидуальных Заемщиков и приступает к оформлению документов.

Одновременно с оформлением кредитного договора, графика погашения кредита и срочного обязательства кредитный инспектор рассчитывает платежеспособность Заемщика.

Платежеспособность заемщика определяется следующим образом:

Р = Дч * К * t, (5)

где Дч - среднемесячный доход за 6 месяцев за обязательных платежей;

К - коэффициент в зависимости от величины Дч;

К = 0,7 при Дч до 45 000 рублей,

К = 0,8 при Дч свыше 45 000 рублей,

t - срок кредитования в месяцах.

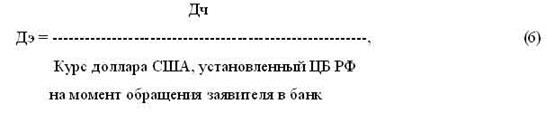

Доход в эквиваленте (Дэ) определяется как:

На пример: Дч = 49 200, Дэ = 5472,69, t = 17, К = 0,8, курс доллара США = 23,9651 руб.

Максимальный размер предоставляемого кредита (Sp):

Еще о комерческих банках:

Эксцедентный договор

Определяющим фактором по эксцедентному договору является так называемое “собственное удержание”, представляющее собой определенный уровень удержания страховой суммы, в пределах которой перестрахователь оставляет на своей ответственности только определенную часть (лимит) рисков, а остальное передает ...

Анализ состояния экономических

коэффициентов

При решении вопросов межбанковского кредитования и установления корреспондентских отношений представляется необходимым определить общее состояние ликвидности и прибыльности (доходности), установить специализацию и значимость видов деятельности банков. Главная цель анализа при этом - выявить ...

Санация

кредитной организации

Банковская практика показывает, что в случае признания кредитной организации испытывающей трудности (отнесение ко второй категории проблемности), не зависимо от того, на какой стадии запущенности это произошло, Банк России (в случае, если не установлены факты мошенничества в кредитной организации и ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика