Изменение основных показателей ОАО «Россельхозбанк» за 2008-2010 гг.

В результате работы по увеличению собственной ресурсной базы и снижению зависимости от финансовых рынков в структуре пассивов Банке произошли следующие изменения.

• доля средств кредитных организаций снизилась с 42,2% на 1 января 2010 года до 26,2% на 1 января 2011 года из-за снижения объемов привлечения средств от Банка России с 70,0 млрд. рублей (по состоянию на 1 января 2010 года) до 3,8 млрд. рублей (по состоянию на 1 января 2011 года). Снижение фактического объема указанного вида привлечений по сравнению с началом текущего года обусловлено появлением в 2010 году более дешевых для Банка ресурсов;

• доля средств клиентов, не являющихся кредитными организациями, выросла с 47,8% до 61,7% в основном за счет роста привлечения средств юридических лиц в срочные депозиты и на текущие/расчетные счета;

• уставный капитал Банка увеличен на 1,8 млрд. рублей по решению Правительства Российский Федерации.

Однако в целях создания альтернативных источников финансирования в случае изменения рыночной ситуации Банк продолжает работу по формированию и передаче активов принимаемых в обеспечение Банком России.

В рамках формирования базы для долгосрочного кредитования Банк разместил следующие облигационные займы в 2010 году;

• в феврале 2010 года было размещено два десятилетних выпуска рублевых облигаций общим объемом 10 млрд. рублей по ставке 9,0% годовых;

• в марте 2010 года был размещен трехлетний выпуск рублевых еврооблигаций объемом 30 млрд. рублей со ставкой купона 7,5% годовых

• в сентябре 2010 года было размещено два трехлетних выпуска биржевых облигаций общим объемом 15 млрд. рублей по ставке 7,2% годовых;

• в ноябре 2010 года был размещен трехлетний выпуск биржевых облигаций объемом 10 млрд. рублей со ставкой купона 6,6% годовых.

Чистая прибыль Банка за 2010 год составила 1 013,7 млн. рублей, что на 85,6 млн. рублей или 9,2% больше чистой прибыли Банка за 2009 год, которая составляла 928,1 млн. рублей.

Процентные доходы Банка, полученные по итогам 2010 года, составили 112,2 млрд. рублей, что на 9,9 млрд. рублей или 9,6% выше показателя за 2009 год

Процентные расходы Банка по итогам 2010 года составили 62,4 млрд. рублей, что на 6,7 млрд. рублей или 9,7% ниже показателя за 2009 год. Указанное снижение является результатом проведенной Банком работы по сокращению объемов привлечения наиболее дорогих источников при одновременном снижении ставки привлечения.

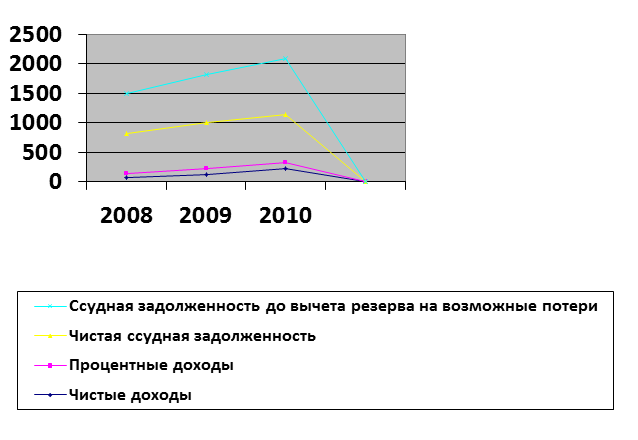

Рисунок 2 – Динамика чистых доходов, процентных доходов, чистой ссудной задолженности и ссудной задолженности до вычета резерва на возможные потери, млрд.руб.

Из построенного графика видно, что в период с 2008-2010 г.г. чистые доходы возросли на 146,5 млрд.руб., или на 3,02%; процентные доходы возросли на 45,8 млрд.руб., или на 1,7%; чистая ссудная задолженность возросла на 143,1 млрд.руб., или на 1,2%; ссудная задолженность до вычета резервов на возможные потери возросла на 249,5 млрд.руб., или на 1,4%.

Собственные средства банка выполняют несколько функций в ежедневной деятельности и для обеспечения долгосрочной жизнеспособности банка. Во-первых, капитал служит для защиты от банкротства, компенсируя текущие потери до решения возникающих проблем. Во-вторых, капитал обеспечивает средства, необходимые для создания, организации и функционирования банка до привлечения достаточного количества депозитов. Новому банку нужны средства еще до его открытия. В-третьих, капитал поддерживает доверие клиентов к банку и убеждает кредиторов в его финансовой силе. Капитал должен быть достаточно велик для обеспечения уверенности заемщиков в том, что банк способен удовлетворить их потребности в кредитах, даже если экономика переживает спад. В-четвертых, капитал обеспечивает средства для организационного роста, предоставления новых услуг, выполнения новых программ и закупки нового оборудования. В период роста банк нуждается в дополнительном капитале для поддержки и защиты от риска, связанного с предоставлением новых услуг и развитием банка (в том числе созданием филиалов).

Еще о комерческих банках:

Банковские электронные услуги

Когда-то в среде разработчиков бытовало мнение, что достаточно пяти человек для создания банком системы комплексной автоматизации. Каждый банк, отдел автоматизации которой сколько-нибудь амбициозен, занимался разработкой своей АБС. Сегодня фирмы разработчики выделяют под специализированные проекты ...

Переводной аккредитив

Переводной (трансферабельный) аккредитив (transferable letter of credit) ориентируется на потребности международной торговли. Он позволяет торговому посреднику передать свое право на получение средств с аккредитива клиента какому-либо поставщику и тем самым позволяет ему оформлять сделки с ограниче ...

Отличия банка от других кредитных учреждений

Природа банковского бизнеса заключается в привлечении (заимствовании) денежных средств предприятий и населения и их выдаче в долг (размещении на условиях возвратности, платности, срочности). Для банков, поэтому, характерно относительно широкое соотношение между собственными средствами (капиталом) и ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика