Необходимость регулирования банковской деятельности

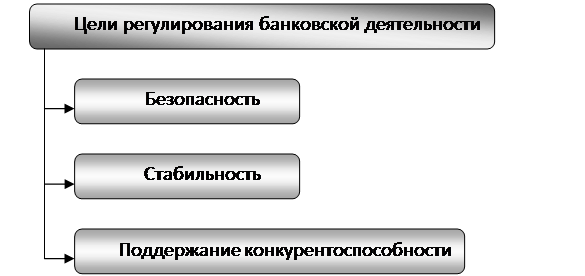

Схема 3

Цели регулирования банковской деятельности[3]

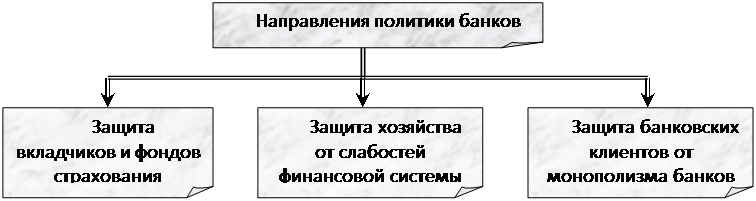

Этим трем целям соответствуют следующие направления политики банка.

Схема 4

Направления политики банков[4]

Почему деятельность банков необходимо так жестко регулировать? Существует ряд причин почему государство выполняет эти функции. Часть этих причин уходит в прошлое.

Во первых банки являются одним из важнейших хранилищ общественных сбережений и прежде всего сбережений частных лиц. Многим из тех, кто желает сохранить свои сбережения недостает опыта в финансовых вопросах и соответствующей информации, чтобы оценить надежность банка. Поэтому регулирующие органы несут ответственность за сбор информации необходимой для оценки финансового состояния банков в целях защиты интересов вкладчиков. Скрытые камеры и охранники охраняют банк от воровства, периодические проверки и ревизии нацелены на ограничение убытков от растрат, неправильного управления.

Основная часть общественных сбережений имеет форму краткосрочных высоколиквидных депозитов, но банки занимаются и крупными долгосрочными сбережениями, например в рамках пенсионных программ. Утрата соответствующих средств по причине краха банка как правило, имеет катастрофические последствия. Регулирование выступает здесь в качестве защиты от подобных потерь путем резервирования части средств по вкладам и периодического контроля за политикой и практикой банков с целью эффективного управления общественными средствами.

Кроме того за банками наблюдают так пристально потому что они способны "создавать" деньги путем предоставления кредитов или собственной инвестиционной деятельностью за счет расходуемых депозитов. Изменение размеров создаваемой денежной массы четко коррелирует с состоянием экономики в целом, в особенности с созданием новых рабочих мест или отсутствием инфляции. И этот факт, что банки создают деньги влияющие на жизнестойкость экономики оправдывает регулирование их деятельности.

Банковская деятельность регулируется еще и потому, что банки предоставляют частным лицам и фирмам кредиты, которые поддерживают потребительские расходы и инвестиционные нужды.

Как создатели денег в обращении, хранители общественных сбережений и операторы механизма платежей, банки должны подвергаться надзору и как следствие регулированию деятельности. Банкротство крупного или нескольких (пусть и не очень крупных) может вызвать резкое изменение предложения денег, крах платежной системы, серьезное расстройство в экономике. Именно эти явления происходят сейчас в экономике многих стран.

Целью регулирования банковской деятельность является корректировка и регулирование частных рынков банковских услуг.

Обеспечение платежеспособности депозитных учреждений: предотвращение банкротств. Естественным последствием свободной игры спроса и предложения на частных рынках являются банкротства фирм. Иными словами, фирмы становятся не платежеспособными: сумма их активов превышает сумму активов, т.е. чистая стоимость компании падает ниже нуля. Наибольший вред обществу наносится, когда «прогорают» депозитные учреждения, ведь так много людей зависит от безопасности и стабильности банков.

Обеспечение ликвидности депозитных учреждений. Существует яркая взаимосвязь между платежеспособностью и ликвидностью банков. Если вообще платежеспособное депозитное учреждение оказывается в ситуации, когда ему не хватит наличности для удовлетворения выданного обязательства, то приходится срочно продавать какие-либо активы, что снижает уровень прибыли. К тому же если более чем одно депозитное учреждение окажется неликвидным в одно и то же время, то у вкладчиков может возникнуть ощущение, что все банки находятся на грани краха. Если такое ощущение «сконцентрируется» до уверенности, то вкладчики одновременно станут изымать свои вклады из банков, что явится причиной не платежеспособности депозитных учреждений.

Итак, если предоставить банкам самим определять уровень ликвидности, то может произойти вышеописанная ситуация. Следовательно, одной из целей регулирования деятельности банков и является поддержание соответствующей ликвидности, достаточной для удовлетворения любых запросов вкладчиков, если не мгновенно, то по крайней мере в течение нескольких дней.

Обеспечение экономической эффективности. Следующей целью регулирования банков является, в частности, обеспечение и повышение экономической эффективности банковской сферы и в целом улучшение функционирования экономики. Поскольку мы говорим о банковской сфере, то главным составляющим общей эффективности являются техническая эффективность (technical efficiency) и аллокационная эффективность (allocative efficiency). Банк достигает технической эффективности, если предоставляет свои услуги по наиболее низким ценам из их возможных вариантов (у предоставляемых им услуг будут самые низкие альтернативные издержки). Банк достигает аллокационной эффективности, если цены на его услуги равны предельным издержкам (цена на банковские услуги устанавливается на уровне дополнительных издержек, вязанных с предоставление последней банковской услуги).

Еще о комерческих банках:

Учет вложений банка в ценные бумаги

Ценные бумаги, которые находятся в банке на правах собственности, или принятые на экспертизу и хранятся в хранилище, или приняты банком как залог, или приобретенные и/или хранятся по поручению клиентов, а также ценные бумаги, которые приобретены согласно с договорами о доверительном управлении, учи ...

История зарождения страхование в России

Страхование на Руси. Появление страхования на Руси связывают с памятником древнерусского права - “Русской правдой”, которая дает интересные сведения о законодательстве 10-11 веков. Особое значение имеют нормы, касающиеся материального возмещения вреда общиной (вервью) в случае убийства. Например: “ ...

Лидеры личного страхования по Нижегородской области

Отбор компаний для участия в ТОП-листе проводился на основании данных ФССН (Федеральной службы страхового надзора). В рэнкинге использованы данные ФССН по объему страховых взносов и выплат в 2008-2007 гг. и данные компаний — участников. В итоговую версию ТОП-листа вошли страховые компании, собравши ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика