Нормативы банковской деятельности в Узбекистане

В положении ЦБ №421 «О требованиях к управлению ликвидностью коммерческого банка» подчеркивается, что необходимость поддержания достаточной ликвидности должна уравновешивать стремление к получению прибыли и банк никогда не должен поступаться адекватной ликвидностью в пользу прибыльности. Центральным банком РУз установлены следующие требования по обеспечению эффективного управления ликвидностью:

наличие политики управления;

координация между различными подразделениями банка;

создание структурного подразделения осуществляющего мониторинг ликвидной позиции банка;

информационная система для формирования базы данных и анализа состояния активов и пассивов банка;

наличие эффективной стратегии управления ликвидностью;

использование инструментов управления ликвидностью.

Перечисленные обязательные требования к созданию комплексной системы управления ликвидностью в банках позволили установить обязательный норматив текущей ликвидности, который определяется по формуле:

,

,

где Атек - текущие активы (все ликвидные активы и вложения банка сроком погашения до 30 дней и ранее, исключая пролонгированные хотя бы один раз и/или выданные в погашение ранее выданных ссуд, а также просроченные кредиты),

а ОдВ - сумма обязательств до востребования и сроком исполнения до 30 дней. Данный показатель должен составлять не менее 30 %.

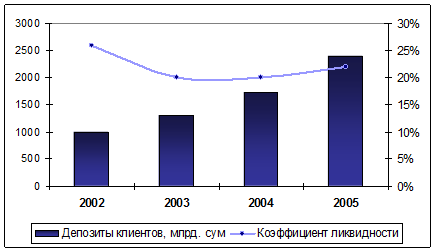

Показатели ликвидности в банковском секторе РУз представлены в следующей диаграмме.

Диаграмма 2

Объем клиентских депозитов и коэффициент ликвидности банковского сектора Узбекистана[8]

Кроме того, для анализа ликвидности банки должны использовать коэффициенты ликвидности. Однако, сами по себе они не могут содержать точную информацию относительно адекватности ликвидности и должны рассматриваться только как часть общей оценки. Ниже приводятся примеры коэффициентов ликвидности:

,

,

где ЛА - ликвидные активы (излишки резервов, свободно конвертируемая валюта, ГКО, корреспондентские счета в других банках),

А - всего активов;

,

,

где НО - непостоянные обязательства (Крупные депозиты/займы из определенных источников);

.

.

Все вышеприведенные показатели отражают сходную информацию - снижение трендов (графиков) этих показателей означает, что банк стал в большей степени полагаться на непостоянные источники ресурсов или снижение доли высоколиквидных активов в портфеле банка.

Руководство банка может разрабатывать и использовать собственный набор показателей ликвидности, за исключением показателя текущей ликвидности. Эти показатели должны носить содержательный характер и всегда оцениваться с учетом других данных, характеризующих финансовое состояние банка.

Например,

,

,

где К – кредиты, а Д – депозиты. Депозиты, в особенности мелких вкладчиков, обычно очень устойчивый источник ресурсов. Очень высокий (более 80%) и/или рост показателя обозначает уверенность в менее стабильные источники ресурсов (краткосрочные займы на межбанковском рынке), которые могут покинуть банк при первых признаках проблем.

,

,

где Зцб - заложенные ценные бумаги, а ЦБ - всего ценных бумаг. Этот показатель указывает долю заложенных ценных бумаг и поэтому не доступных для покрытия экстренных потребностей в ликвидности.

Помимо этого Центральным банком Узбекистана установлен порядок классификации качества активов, формирования и использования резервов, создаваемых банками для покрытия возможных потерь по ним. Банки должны создавать специальные резервы для покрытия возможных убытков по кредитам и лизингу в соответствии с определенной классификацией (таблица 3).

Также могут создаваться общие резервы с целью покрытия возможных убытков от деятельности бака в целом или по какому-либо виду деятельности отдельно (кредитование, инвестиции и другие), но не убытков по отдельным конкретным операциям. Примером могут служить резервы против убытков по «хорошим» кредитам или резерв на девальвацию национальной валюты.

Еще о комерческих банках:

Особенности банковской системы Китая

В Китае действует двухуровневая банковская система. На первом уровне находится центральный банк, а на втором – специализированные государственные банки и обширная сеть коммерческих банков. При этом отдельные депозитные, кредитные и расчетные операции могут осуществляться так называемыми городскими ...

Оценка влияния факторов внешней среды на деятельность депозитария

Как уже отмечалось выше, депозитарная система Республики Беларусь сформирована в виде двухуровневой. Депозитарий ООО «БММ - Траст» является одним из депозитариев второго уровня этой системы. Прежде всего, нужно отметить, что депозитарная деятельность, отличающаяся значительной сложностью и требующа ...

История развития ЗАО "Дрезднер Банк"

С началом реформ российские коммерческие банки, находясь на переднем крае проводимых в стране экономических реформ, являются и сейчас важным звеном в решении социально-экономических задач. Коммерческие банки стали практически единственным институтом, осуществляющим перераспределение финансовых ресу ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика