Состав и структура активных операций отделения Сбербанка России

Жилищное кредитование физических лиц представляет собой кредитование физических лиц на приобретение, строительство и реконструкцию недвижимости. Данные кредиты носят долгосрочный характер.

Автокредитование физических лиц представлено ссудами, выданными физическим лицам на покупку автомобиля или другого транспортного средства. Автокредиты предоставляются на срок до 5 лет.

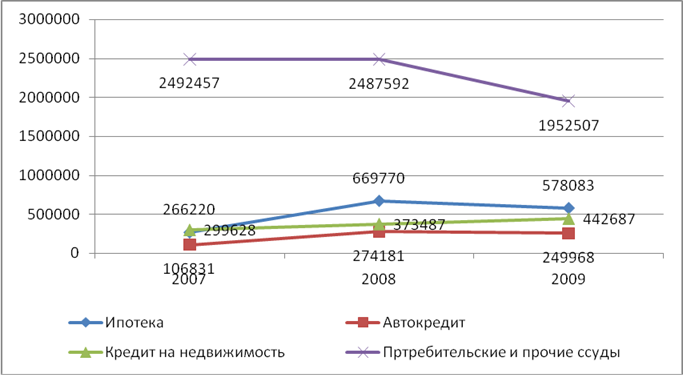

Рис.11. Динамика кредитования физических лиц в итском ОСБ за период с 2007 года по 2009 год, тыс. руб.

ОСБ кредитует все основные отрасли экономики, при этом около 46% кредитного портфеля приходится на кредиты физическим лицам.

Наибольший объем в портфеле занимают кредиты на неотложные нужды, более 60%, хотя со временем их доля в портфеле уменьшается. Объем кредитов на неотложные нужды за 2008 год практически не изменялся, а за 2009 год упал на 21,5%.

За период с 1 января 2007 года в кредитном портфеле физическим лицам более быстрыми темпами росли автокредит и ипотека, их прирост в портфеле за 2008 составил 151%. За 2009 год под влиянием финансового кризиса, и как следствие понижения финансового состояния физических лиц, объемы ипотечных кредитов и автокредита сократились, хотя их доля в кредитном портфеле не изменилась.

Только объемы кредитов на недвижимость увеличивались на протяжении с 2007 по 2009 годы, темпы роста составили 24,7% за 2008 год и 18,5% за 2009 год.

В 2009 году Сбербанк следовал приоритетам кредитной политики, определенным в 2008 году, когда под влиянием финансового кризиса был сформулирован более консервативный подход к оценке рисков, финансового состояния и перспектив деятельности заемщиков. Вместе с тем финансовая неопределенность и рост безработицы обусловили существенное снижение спроса на кредиты со стороны населения, особенно сильно проявившееся в I полугодии 2009 года. Объем выдачи кредитов сократился при одновременном росте объема досрочных погашений действующих кредитов, что привело к сокращению кредитного портфеля за полугодие на 10,3%.

Во второй половине 2009 года, в связи с наметившимися тенденциями по стабилизации экономической ситуации, Банк начал планомерно отменять установленные в 2008 году "кризисные ограничения", в том числе было возобновлено кредитование в долларах США и евро, увеличены максимальные размеры кредитов и сроки кредитования, смягчены требования к обеспечению. Спрос на кредиты стал постепенно восстанавливаться, и темпы сокращения розничного портфеля замедлились - по итогам II полугодия снижение составило 5%. Всего за год розничный кредитный портфель ОСБ сократился на 15,3% - до 3223 млн. руб.

В рамках оптимизации процесса кредитования в 2009 году Сбербанк внедрил новую технологию "Кредитная фабрика". Комплексный, автоматизированный и строго формализованный подход к принятию кредитных решений существенно повысил показатели эффективности. Сроки принятия решений по заявкам клиентов сокращены до 2-5 дней, снизились затраты на анализ сделок и осуществление документооборота. При этом качество портфеля, сформированного в результате применения новой технологии, осталось на высоком уровне. С августа 2009 года в итском ОСБ на новую технологию переведены самые востребованные продукты - потребительское и автокредитование. В 2010 были подключены к проекту выпуск кредитных карт и карт с разрешенным овердрафтом.

В 2009 Банк разработал и внедрил новые кредитные продукты: кредит "Ипотечный стандарт"; кредит на цели погашения (рефинансирования) жилищных кредитов, выданных иными кредитными организациями.

Банком велась активная работа по реструктуризации и рефинансированию кредитов заемщикам, испытывающим финансовые затруднения. Совместно с Агентством по реструктуризации ипотечных жилищных кредитов реализовывались программы по предоставлению "стабилизационных" кредитов. В рамках собственных программ Банка для сокращения долговой нагрузки заемщикам предоставлялась отсрочка в погашении основного долга и возможность увеличения срока кредита. Также действовала программа, позволяющая конвертировать остаток срочной ссудной задолженности из иностранной валюты в рубли.

Еще о комерческих банках:

Инвестиционные операции

Разнообразие инвестиционных операций банков на рынке ценных бумаг определяется как разными целями, так и неодинаковыми стратегиями, которые использует банк-инвестор и которые предусматриваются его инвестиционной политикой. Однако независимо от вида операций процесс инвестирования в ценные бумаги со ...

Анализ финансово-хозяйственной деятельности

АО «Цеснабанк»

Акционерный банк «Цеснабанк» образован 17 января 1992 года. Перерегистрирован в Акционерное общество открытого типа «Цеснабанк» 6 февраля 1997 года. В соответствии с Законом «Об акционерных обществах» от 10.07.1998 года Банк прошел перерегистрацию и получил свидетельство о государственной регистрац ...

История формирования банковской системы в России

Корни российских банков уводят нас вглубь отечественной истории, в эпоху Великого Новгорода (XII–XV вв.). Уже в то время осуществлялись банковские операции, принимались денежные вклады, выдавались кредиты под залог и т.д. Первый в России акционерный коммерческий банк начал свои операции в 1864 г. в ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика