Инструментарий для управления кредитными рисками

по отраслевой принадлежности заемщиков;

чувствительности заемщиков к одному типу/фактору риска;

однотипным (связанным) залогам;

размеру кредита и пр.

Модель кредитного портфеля, во-первых, помогает идентифицировать его уязвимости, включая концентрацию рисков, во-вторых, позволяет рассчитать величину ожидаемых и неожидаемых потерь при негативном изменении макроэкономических факторов риска. Для учета воздействия рисков на финансовый результат банка и его ликвидность необходимо связать модель портфеля с финансовой моделью банка.

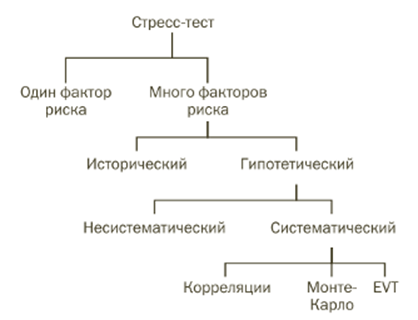

Макроэкономическое моделирование позволяет создать сценарии для спокойных или стрессовых условий (рис.27).

Рис.27. Виды стресс-тестов

Хотя формально стресс8тесты на основе негативного изменения одного фактора риска имеют право на существование, негативные макроэкономические события всегда образуют причинную цепочку событий, когда один фактор влияет на несколько других и т.д. Стрессовые сценарии важно создавать в привязке к специфике кредитного портфеля, которая отражается в модели кредитного портфеля и идентифицированных уязвимостях.

Далее легко провести картографирование рисков на связке "кредитный портфель - финансовая модель", что позволит нам оценить влияние рисков.

Интерпретация результатов и обязательное документирование сценарных условий, оценок, сделанных выводов и разработанных управленческих воздействий - обязательное условие эффективности стресс-тестирования. Результаты стресс8тестирования могут быть использованы для оптимизации кредитного портфеля - выработки рекомендаций по изменению лимитов по регионам присутствия банка, отраслям экономики, продуктам, видам залогов и пр. Для каждого из сценариев необходимо разработать план мероприятий, где будут описаны действия банка в случае наступления негативных событий.

Описанная совокупность методологических приемов и технологий позволяет эффективно управлять кредитными рисками как в условиях растущего рынка, так и в условиях кризиса.

Еще о комерческих банках:

Револьверный аккредитив

Револьверный аккредитив (revolving credit) выпускается на сумму, которая остается неизменной в течение оговоренного времени. При списании такой суммы ее полный объем восстанавливается немедленно или после получения авизо банка-эмитента о том, что предыдущее предъявление документов признано им дейст ...

Пути повышения прибыльности банка

Получение прибыли и обеспечение рентабельной деятельности является необходимым фактором существования будь – какого субъекта предпринимательства. В нем заинтересованы все участники экономического процесса. Размер банковской прибыли волнует акционеров, потому, что является показателем полученного до ...

Курс и паритет покупательной способности

Общепризнанно, что естественной основой формирования курса валюты является соотношение (паритет) ее покупательной способности внутри страны с покупательной способностью валют, с которыми она сравнивается. В нашем случае курс рубля к доллару должен, очевидно, находиться в известном соответствии с п ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика