Экономический анализ деятельности ОАО «Приорбанк»

Таким образом, в рассматриваемом периоде наблюдается ежегодный рост пассивов (в основном за счет стремительного роста привлеченных средств): 2007 г. - +25,8%, 2008 г. - +76,5%, что может свидетельствовать о следующем:

- о наращивании банком объемов привлеченных ресурсов за оцениваемый период (+)[1];

- о расширении источников заемных средств банка (+);

- об увеличении рискованности активных операций банка (за счет роста в пассивах резервов – резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, резервов на возможные потери по прочим активам и т.п.) (–);

- о росте кредиторской задолженности банка (–);

- о расширении клиентской базы банка за счет увеличения объемов привлеченных ресурсов (+);

- о росте банковской прибыли, а, следовательно, и эффективности банковской деятельности в целом (+).

Актив баланса характеризует состав, размещение и целевое использование средств банка. Он показывает, во что вложены финансовые ресурсы, каково назначение имеющихся в наличии хозяйственных средств.

Актив и пассив баланса коммерческого банка тесно связаны друг с другом. Выходя на рынки кредита, покупая и продавая ценные бумаги, предоставляя клиентам разнообразные услуги, банки постоянно контролируют состояние своих пассивов, следят за наличием свободных ресурсов, сроками востребования депозитов, стоимостью привлекаемых капиталов.

Если приток ресурсов замедляется, банк вынужден пересмотреть свою политику в области активных операций, отказаться от выгодных предложений, погасить часть выданных кредитов, продать ценные бумаги.

Таким образом, если анализ пассива есть анализ ресурсов банка, то анализ актива есть анализ направлений использования этих ресурсов: на какие цели в каком объеме, на какой срок и кому они предоставляются.

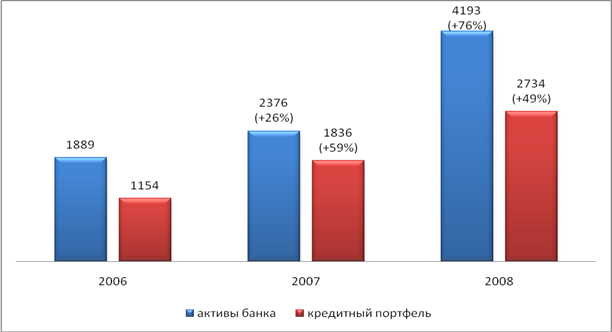

Из анализа баланса банка следует, что рост активов банка происходит главным образом из-за увеличения кредитного портфеля банка, это наглядно изображено на рисунке 2. Данный рост свидетельствует об эффективном управлении кредитными рисками (риски, при которых заемщики могут быть не в состоянии погасить свой долг), рисками ликвидности (риски, при которых в банке окажется недостаточно денежных средств для выполнения платежных обязательств в установленные сроки), процентными рисками (риски изменения процентных ставок, отрицательно сказывающихся на прибыли банка).

Рисунок 2 - Динамика изменения активов банка и его кредитного портфеля, млрд. р.

Учитывая то, что наибольший удельный вес в структуре активных операций банка приходится на кредитную деятельность, являющуюся рискованной для коммерческого банка, возникает необходимость в анализе кредитного портфеля банка.

При этом следует обратить внимание на отдельные составляющие кредитного портфеля (см. рисунок 3): кредиты корпоративным клиентам, кредиты малым и средним предприятиям и кредиты физическим лицам (населению). При этом в 2007 г. по сравнению с 2006 г. кредитный портфель вырос на 59% и достиг 1 836 млрд. р.: кредиты корпоративным клиентам с начала года увеличились на 18%; объем кредитов населению вырос на 86% и достиг 434 млрд. р.

По результатам деятельности за 2008 г. общий кредитный портфель вырос на 49% по сравнению с 2007 г.: кредитный портфель корпоративного бизнеса вырос на 46% и достиг 1 589 млрд. р.; кредитный портфель предприятиям МСП вырос на 72% и достиг 442 млрд. р.; кредитный портфель населению вырос на 59%. Таким образом, ОАО «Приорбанк» занимает по результатам деятельности 2008 г. 2 –ю позицию на рынке республики по кредитованию населения.

Еще о комерческих банках:

Современное состояние и функционирование финансов российских страховых

компаний

Страховые компании являются коммерческими организациями и преследуют своей целью получение прибыли. Валовая прибыль страховой организации складывается из трех частей: 1. прибыль от страховой деятельности, 2. прибыль от инвестиционных операций, 3. прибыль от прочих операций. Прибыль от страховой дея ...

Выпуск векселей

В соответствии с Федеральным законом вексель может быть эмиссионной ценной бумагой, которая закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению, а также размещается выпуском. Следует отметить, что выпуски эмиссионных ценных бу ...

Учет операций доверительного управления

Для учета операций по доверительному управлению в плане счетов бухгалтерского учета открыт раздел «Б» (Счета доверительного управления). При организации бухгалтерского учета необходимо учитывать, что имущество, полученное кредитной организацией – доверительным управляющим в доверительное управление ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика