Оценка банка

Резерв на возможные потери по ссудам: составляет 367,93 тыс.руб или 1,37% в общей величине пассивов. Формально сформирован полностью.

Б. Структура баланса

Валюта баланса: составила 26770,51 тыс.руб.

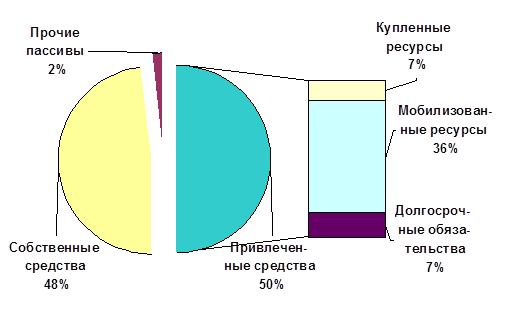

Пассивная часть баланса сложилась следующим образом:

Собственные средства: составляют 12154,62 тыс.руб. или 48,63% в источниках банка.

Привлеченные средства: занимают 49,51% (12837,99 тыс.руб.) в источниках средств. Складываются из мобилизованных и купленных ресурсов и долговых обязательств Банка.

Купленные ресурсы: составляют 1762,74 тыс.руб. и занимают 6,65% в источниках банка (при доле в привлеченных средствах 13,73%). Дорого ресурс и взят банком в основном для покрытия иммобилизации.

Мобилизованные ресурсы: занимают 35,51% в источниках банка (8878,74 тыс.руб.). Являются основным источником активных операций для данного банка. Их удельный вес в общем объеме привлеченных средств составляет 69,15%. Наибольшую величину в мобилизованных ресурсах занимают средства бюджетных и внебюджетных организаций (6840,87 тыс.руб. (27,37% в источниках)). Банк имеет лицензию на работу по привлечению средств физических лиц в депозиты. Частные вклады составляют 2037,87 (8,15% в источниках).

Долговые обязательства: составляют 7,35% в источниках средств (1836,5 тыс.руб.).

Прочие пассивы: занимали 1.86% в общем объеме источников.

Прочие пассивы: занимали 1.86% в общем объеме источников.

Рис. 2.1 Структура пассива баланса банка “Условный” на 01.01.97г.

В целом структура источников оценивается как удовлетворительная, однако, мы считаем, что все еще велик удельный вес “горячих денег”, дорогих покупных ресурсов и ресурсов, не являющихся источником активных доходных операций. Также признается, что Банк не полностью использует возможность привлечения дополнительных ресурсов, так как по банковской статистике оптимальным признается соотношение собственных и заемных средств на уровне 20% к 80%. Здесь же это соотношение сдвинуто в пользу собственных средств банка: 49/51. Принимая во внимание не выполнение норматива по привлечения средств в депозиты (Н5) (смотри пункт “Анализ экономических нормативов”) хотелось бы предложить Банку использовать более активно более дорогие заемные ресурсы, а также изыскивать другие возможности по привлечению дополнительных средств.

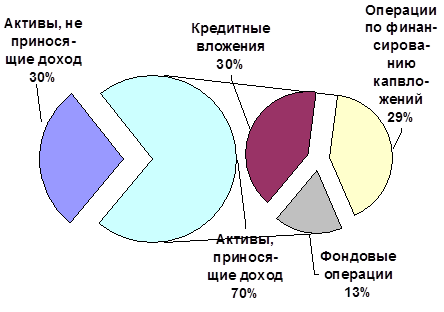

Активная часть баланса сложилась следующим образом:

Активы, приносящие доход: составляют 69,63% в общей сумме активов. Состоят из кредитных вложений, операций по финансированию капвложений клиентов и фондовых операций.

Кредитные вложения: занимают в активах банка 29,5% (7372,20 тыс.руб.). качество кредитного портфеля таково: краткосрочные ссуды занимают в балансе банка 20,4% (5461,11 тыс.руб.); среднесрочные ссуды – 2,69% (718,94 тыс.руб.); долгосрочные ссуды – 1,02% (271,8 тыс.руб.); просроченные ссуды – 3,44% (920,36 тыс.руб.).

Операции по финансированию капитальных вложений: занимают 29,34% (7333,57 тыс.руб.) в активах банка.

Фондовые операции: занимают 12,57% (3140,52 тыс.руб.). Фондовый портфель на 97,9% состоит из государственных ценных бумаг (3072,72 тыс.руб.) и на 2,1% (67,8 тыс.руб.) ценные бумаги других эмитентов. Можно сказать о достаточно сильном отвлечении средств в фондовый рынок.

|

Рис. 2.2 Структура актива баланса банка “Условный” на 01.01.97г.

В целом структуру активов следует оценить как неудовлетворительную из-за высокого удельного веса бездоходных активов.

В. Состояние нормативов

Как уже отмечалось выше, имеющаяся информация не позволяет сделать полный анализ финансовой деятельности банка. Отсутствие необходимых данных, в частности, делает невозможным расчет всех обязательных нормативов. Однако даже имеющиеся рассчитанные нормативы позволяют сделать некоторые выводы о работе банка “Условный”.

На 01-01-1997 банком не выполнен норматив максимального размера привлеченных денежных вкладов (депозитов) населения Н11. Превышение над критериальным значением составило 35,93%.

Так же необходимо отметить значение показателей Н1 и Н2.

Норматив достаточности собственных средств (капитала) банка (Н1) находится практически в зоне критериального минимального значения (7,48%). Это говорит о том, что банку просто необходимо увеличивать объем собственных средств для нормального функционирования.

Еще о комерческих банках:

Проблемы российского банковского сектора в условиях кризиса

Центр исследований Сбербанка изучил 11 банковских кризисов, происходивших в последние 30 лет в разных странах, и меры государственной политики по улучшению ситуации в банковском секторе. Анализ показал, что большинство кризисов имеют одинаковую природу и развиваются по похожим сценариям: многие кри ...

Методика анализа капитала

В основе организации и проведения экономического анализа в коммерческом банке лежит общая методика практической аналитической работы, содержание которой основано на теории экономического анализа. Однако сущность банка и специфика его деятельности, как объекта исследования, обусловливает некоторые о ...

Управление кредитными операциями банка, в целях

обеспечения финансовой устойчивости

К типичным проблемам кредитного менеджмента можно отнести недостаточные глубину и разнообразие принимаемых управленческих решений, неудовлетворительную работу плановых, кредитных, бухгалтерских, аналитических и аудиторских служб, некомпетентность работников, что в свою очередь оказывает негативное ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика