Механизм ипотечного кредитования

Деление на две схемы рынка ипотечного кредитования достаточно условно, т.к. имеется тенденция к быстрому размыванию границ между первичным и вторичным рынками.

В Российской Федерации функционирует двухуровневая схема ипотечного кредитования, обязательным условием которой является наличие специального агентства.

В сентябре 1997 года в соответствии с Постановлением Правительства Российской Федерации от 26 августа 1996 г. № 1010 "Об Агентстве по ипотечному жилищному кредитованию" было создано ОАО "Агентство по ипотечному жилищному кредитованию" (далее АИЖК), основным уставным направлением деятельности которого является обеспечение ликвидности российских коммерческих банков, предоставляющих долгосрочные жилищные кредиты населению, за счет покупки прав требований по таким кредитам на средства, привлекаемые путем размещения облигаций Агентства на фондовом рынке.

Система АИЖК предполагает наличие сети региональных операторов, при создании которых в качестве основного требования выдвигается следующее условие: не менее 51 % величины уставного капитала оператора должны составлять средства местных администраций. Таким образом, деятельность региональных операторов осуществляются под контролем органов местного самоуправления, что в некоторых случаях ограничивает их действия.

Рынок ипотечного капитала - это часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости[7].

Участниками процесса ипотечного кредитования являются ипотечный кредитор, заемщик (собственник недвижимости), инвестор, специализированные посредники, правительство.

Инвесторами могут быть различные кредитные и финансовые организации, страховые компании, пенсионные фонды, а также население.

Основными индикаторами, характеризующими конъюнктуру на ипотечном рынке, являются, с одной стороны, ставки процента по ипотечным облигациям, а с другой - ставки по ипотечным кредитам.

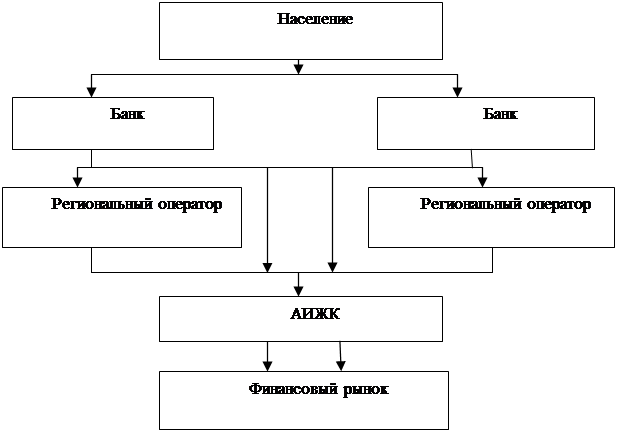

Схема рефинансирования ипотечных кредитов в России представлена на рисунке 3.

|

Рис.3 - Механизм рефинансирования ипотечных кредитов[8]

1. Банк выдает кредит и оформляет закладную.

2. Банк продает закладную региональному оператору.

3. Региональный оператор формирует пул закладных, выданных в данном субъекте РФ и продает его АИЖК.

4. АИЖК формирует из закладных залоговое покрытие и выпускает ипотечные ценные бумаги.

5. Средства от размещения на рынке ипотечных ценных бумаг - источник финансирования федеральной системы ипотечного жилищного кредитования.

Специфика ипотечных операций, в частности их обязательное нотариальное оформление и последующая регистрация, выдвигает определенные требования к механизму ипотечного кредитования, что служит основанием для выделения его в качестве самостоятельной формы кредита и позволяет говорить об особом сегменте финансового рынка - рынке ипотечного капитала.

Для успешного становления и развития системы ипотечного кредитования важное значение имеет создание институтов, обслуживающих ипотечный рынок (его инфраструктура). Только при взаимодействии всех элементов этой системы появляется возможность, во-первых, снизить риски ипотечных кредиторов и тем самым повысить доступность ипотечных кредитов, во-вторых, повысить надежность ипотечных облигаций и благодаря этому привлечь дополнительные источники кредитования.

Еще о комерческих банках:

Оценка экономической эффективности эмиссии

пластиковых карт

Сбербанк РФ является одним из крупнейших банков в Российской Федерации. Активы банка составляют одну четвертую часть банковской системы страны, доля банковского капитала 30%. (1 ноября 2011 год). Сбербанк занимает 38 место по размеру основного капитала среди крупных банков мира [25]. По данным депа ...

Денежно-кредитная политика Центрального банка РФ

Под денежно-кредитной политикой (монетарной) понимается совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Политика через изменение денежного предложения может стимулировать рост совокупного объема производства, обеспечивать занятость ...

Проблемы и перспективы развития лизинговых отношений в России

Становление лизинга в России можно отнести к началу 90-х годов 20 века, когда рыночная переориентация экономики и внедрение новых форм хозяйствования позволили расширить виды предпринимательской деятельности, в том числе и на основе лизинговых взаимоотношений. До начала 90-х годов в России применял ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика