Анализ финансово-хозяйственной деятельности АО «Цеснабанк»

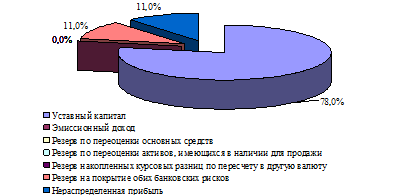

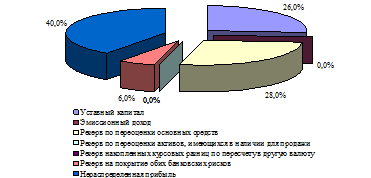

Анализ собственного капитала предприятия (рисунок 3) показывает, что если в 2007 году 26% собственного капитала составлял уставный капитал, то к концу 2009 году увеличение абсолютной величины собственного капитала привело к тому, что уставного капитала составляет только 26%.

2009 год 2007 год

Рисунок 3. Структура собственного капитала

Большую часть (40%) составляют нераспределенная прибыль банка.

На конец отчетного года нереализованных собственных акций не имелось. Сумма резерва под обеспечение по состоянию на начало года составил 480,213 тыс. тенге. за счет данных резервов в отчетном году не производилось и остаток на конец года составил 499,620 тыс. тенге. [21,22]

Формирование резерва переоценки основных средств в отчетном году составил -2 017 тыс. тенге (см. приложение 1). На протяжении 2009 года Банк строго следовал утвержденному бизнес-плану и бюджету на 2009 год.

На 31.12.2008 года размер собственного капитала Банка составил 15 066 434 тыс. тенге, валюта баланса 135 648 343 тыс. тенге при плане 80 584 130 тыс. тенге (выполнение 168,3%). Валюта баланса снизилась в сравнении с 2007 годом на 9,1% или на -13 627 701 тыс. тенге. Данное снижение обусловлено снижением счетов и депозитов банков и прочих финансовых институтов с 15 979 974 до 7 715 488 тыс. тенге или на 51,71%.

Привлеченные ресурсы были размещены в ссудные операции и операции с Государственными ценными бумагами. Размер ссудного портфеля на 31.12.2009 года при плане 60 165 265 тыс. тенге составил 104 859 760 тыс. тенге (выполнение плана 174,29%), портфель ценных бумаг при плане 10 200 000 тыс. тенге составил 17 687 610 тыс. тенге (выполнение плана 173,4%). Чистый доход за 2009 год банком получен в размере 458 548 тыс. Рост по сравнению с 2008 годом составил 890,1%. [22]

Перейдем к анализу привлеченных и заемных средств Банка (таблица 1).

Основную долю привлеченных средств составляют средства клиентов (59,60%). Вторую по величине долю имеют выпущенные долговые ценные бумаги (21,61%). Из таблицы 1 видно, что основным направлением деятельности банка является проведение расчетов и обслуживание счетов корпоративных клиентов.

Среди срочных средств клиентов основную часть составляют вклады корпоративных клиентов. Этот показатель как раз характерен для универсальных банков, привлекающих средства юридических лиц на расчетные счета. Доля средств клиентов в обязательствах снизилась за три года с 74,61 до 59,60%. Данную тенденцию можно оценить как отрицательную, т. к. это свидетельствует об неэффективности организации и управления депозитной политикой банка.

Таблица 1. Анализ привлеченных и заемных средств АО «Цеснабанк», тыс. тенге

|

Показатели |

30.09.2007 |

31.12.2008 |

31.12.2009 |

Темп роста, % | |||

|

Сумма, тыс. тенге |

% к итогу |

Сумма, тыс. тенге |

% к итогу |

Сумма, тыс. тенге |

% к итогу | ||

|

Средства Правительства РК |

90689 |

0,06 |

143 179 |

0,12 |

186 318 |

0,14 |

205,45 |

|

Счета и депозиты банков и прочих финансовых институтов |

14674168 |

9,19 |

7715488 |

6,40 |

15979974 |

12,11 |

108,90 |

|

Текущие счета и депозиты клиентов |

119119150 |

74,61 |

80313123 |

66,60 |

78667510 |

59,60 |

66,04 |

|

Итого привлеченных средств |

133884007 |

83,85 |

88171790 |

73,12 |

94833802 |

71,84 |

70,83 |

|

Выпущенные долговые ценные бумаги |

17687610 |

11,08 |

24669555 |

20,46 |

28521952 |

21,61 |

161,25 |

|

Субординированный долг |

6886279 |

4,31 |

6643590 |

5,51 |

6780478 |

5,14 |

98,46 |

|

Прочие обязательства |

1205149 |

0,75 |

1096974 |

0,91 |

1283580 |

0,97 |

106,51 |

|

Отсроченные налоговые обязательства |

- |

- |

- |

- |

580 583 |

0,44 |

- |

|

Итого заемных средств |

25779038 |

16,15 |

32410119 |

26,88 |

37166593 |

28,16 |

144,17 |

|

Всего привлеченных и заемных средств |

159663045 |

100,00 |

120581909 |

100,00 |

132000395 |

100,00 |

82,67 |

Еще о комерческих банках:

Понятие лизинговых операций

Коммерческие банки предоставляют различные услуги, за которые взимаются комиссионные вознаграждения, начисления и сборы, приносящие определенный доход. Объем и разнообразие банковских услуг за последние годы возросли, и это становится важным источником банковской прибыли. За прошедшие два десятилет ...

Гражданская ответственность предприятий - источников

повышенной опасности

Страхование гражданской ответственности предприятий - источников повышенной опасности (организаций, эксплуатирующих опасные производственные объекты за причинение вреда жизни, здоровью, имуществу третьих лиц и окружающей природной среде в результате аварии на опасном производственном объекте) Страх ...

Анализ финансовых результатов деятельности ВТБ24

вклад В 2009 году российская банковская система в полной мере испытала на себе воздействие мирового финансового кризиса. Несмотря на кризисные явления, ВТБ 24 продолжил укреплять свои рыночные позиции. ВТБ 24 в 2010 году добился существенного роста как по объему активов и привлеченных средств насел ...

Навигация

- Главная

- Коммерческие банки

- Банковские кризисы

- Операции с ценными бумагами

- Операции банков с векселями

- Зарождение института страхования

- Роль и границы кредита

- Экономика